汽车制造商规划全电动未来

当前的经济环境对汽车行业并不轻松。2021年以来,半导体芯片短缺使汽车生产陷入停滞,并且这个问题至今仍未解决。CRU 预计半导体短缺将在2023年得到缓解,但供应链今年仍会继续中断。除了芯片短缺问题,俄乌战争也带来了新的挑战——线束短缺,使汽车生产进一步陷入动荡。即使由于高通胀导致需求低迷,普通燃油车的交货期也已延长至一年。

尽管存在上述挑战,汽车制造商仍在为电动化的未来运筹帷幄,并不断发布新的电动车型。福特宣布在其密歇根州、俄亥俄州和密苏里州的工厂投资 37 亿美元。自 2002 年以来,美国某些州还向特斯拉、通用和福特汽车提供了 51 亿美元的补贴,用于建设电动汽车电池厂。现代汽车集团也宣布投资 55 亿美元在佐治亚州建设一家电动汽车电池厂。

英国政府也于 2022 年 6 月取消了对插电式混动汽车1,500英镑的补贴,并将重点转向改善充电基础设施。

铝需求的两种主要预测情景

铝需求在电动汽车行业的发展路径主要取决于电动汽车的销售,在此,我们设定了以下几种情景(详见CRU可持续发展洞察):

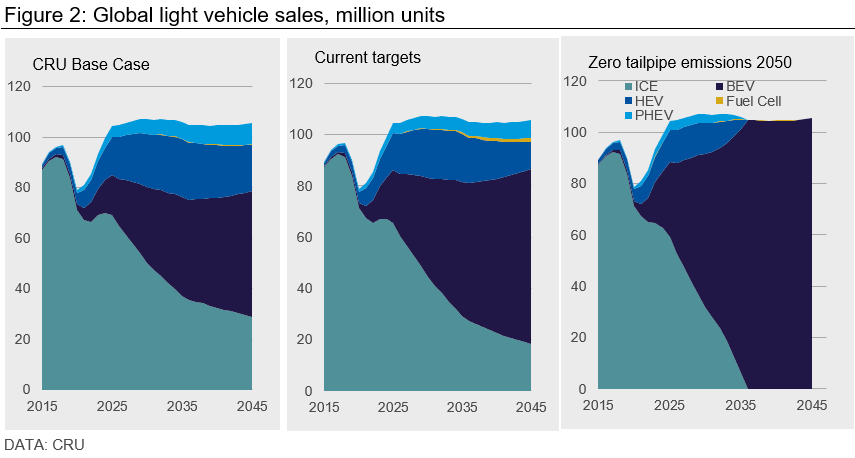

基本情景——这是我们对轻型汽车 (LDV) 市场驱动力的基本情景预测。

当前目标情景——如果各国政府目前设立的所有目标都得到实现,电动汽车普及率会达到什么水平?

无尾气排放情景——该情景研究了净零排放目标之争背后的数字。在这里,我们要问,如果到2050 年,只有没有尾气排放(即由汽油和柴油燃烧产生的汽车直接排放)的车辆上路,轻型汽车市场会是什么样子?

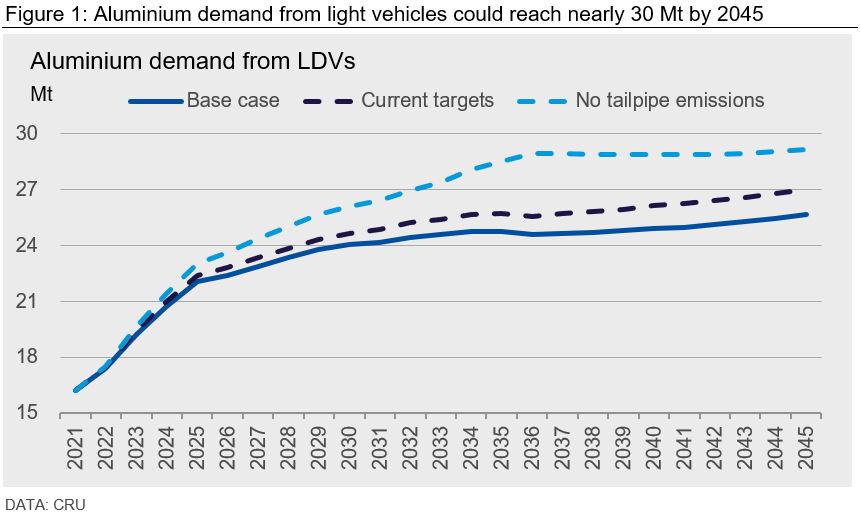

在最乐观的无尾气排放情景中,预计到2045年,轻型汽车全球用铝需求将达到约 2900万吨(比当前目标情景高约200万吨,比基本情景高300万吨)。 这种差异将由纯电动汽车的销量推动,在无尾气排放情景中,预计到2045年,纯电动汽车将占轻型汽车销量的100%。 这种情景具有多大现实性,将取决于人们向电动汽车转换的速度,以及政府和汽车制造商实现目标的决心和行动。

在更为现实的当前目标情景下,我们可以预计轻型车的用铝需求将从2022年的 1700万吨增长到2045年的2700万 吨(复合年增长率为1.9%)。如图所示,2021年至2026 年是关键年份,预计在这段时期,电动汽车需求将上升,因为距离2030年的期限仅有几年时间,届时,许多针对燃油车的禁令都将生效。

电动汽车销售的转折点

2020年,全球(中国除外)电动汽车销量因疫情影响大幅下滑,现在已开始回升。在CRU的基本情景下,2020年代中后期是纯电动汽车销售的“转折点”。在此之后,我们预计纯电动车将更加普及,并将大幅抢占燃油车的市场份额。

我们预测新能源汽车(纯电动车、插电式混动车)的普及率将从较低的基数水平快速增长(2021 年销量占比低于10%)。到 2025 年,汽车制造商应已具备开始大规模生产的资源、经验和能力。这将助推新能源汽车的普及率,预计到2030年,其销量将上升到轻型汽车销量的30%。

铝仍是一种“高贵”金属

在汽车领域,铝仍然被视为一种高端材料。冲撞盒依赖于它的高能量吸收;热交换器依赖于它的传导性;重量轻的特性又使其成为许多白车身部件不可或缺的材料。

电池外壳是钢材和铝材激烈竞争的领域,因为二者都是很好的外壳材料。铝材的轻量化潜力使其成为一个理想选择,但它也更加昂贵,这也解释了为什么通常只有高端电动汽车才会使用这种材料。

电动汽车将推动能源转型过程的铝需求

总体而言,电动汽车将成为全球经济能源转型期间推动铝需求的主要力量。向可再生能源的转型已经开始,更多的铝生产商承诺到 2050 年实现净零排放。对低碳技术的需求很高,生产商正在加紧努力,以满足这一需求。作为这些努力的一部分,电动汽车正在加速普及,并给铝需求带来积极影响。

与CRU探讨此话题